1) Introdução:

São diversos os fatores que podem levar uma empresa a mudar seu estabelecimento de endereço, como, por exemplo, ficar mais perto de seus clientes ou de rodovias que facilitem a entrega de suas mercadorias e/ou produtos, incentivos fiscais Municipais, prédio maior, entre outros.

Acontece que, quando da mudança de endereço as mercadorias constantes em estoque, bem como os bens da empresa deverão ser enviados ao novo endereço do estabelecimento para continuidade das suas atividades comerciais e/ou industriais, situação que pode gerar dúvidas no contribuinte se as saídas deverão ou não ser tributada pelo ICMS e/ou Imposto sobre Produtos Industrializados (IPI). Para alegria de nossos leitores, informamos que não estão sujeitos aos referidos tributos as saídas de bens e mercadorias do estabelecimento decorrentes da mudança de endereço do estabelecimento contribuinte.

No que se refere ao ICMS, lembramos que a não incidência do imposto só se aplica na mudança de endereço dentro do próprio Estado de São Paulo. Se a mudança do estabelecimento for para outro Estado às saídas serão normalmente gravadas pelo imposto Estadual.

Devido à importância do tema, veremos no presente trabalho os procedimentos fiscais que deverão ser observados por ocasião da mudança de endereço de estabelecimento, principalmente no que se refere ao ICMS e ao IPI. Para tanto, utilizaremos como base o Regulamento do ICMS do Estado de São Paulo (RICMS/2000-SP), aprovado pelo Decreto nº 45.490/2000, e pelo Regulamento do IPI (RIPI/2010), aprovado pelo Decreto nº 7.212/2010.

Base Legal: RICMS/2000-SP; RIPI/2010; Portaria CAT nº 92/1998 e; Portaria CAT nº 17/2006 (Checado pela VRi Consulting em 26/05/24).

2) Junta Comercial:

Qualquer modificação dos atos constitutivos arquivados na Junta Comercial dependerá de instrumento específico de:

- alteração de instrumento de empresário individual;

- ata de assembleia, para as sociedades por ações e cooperativas;

- alteração contratual, para as demais sociedades empresárias.

Os documentos relativos a essas alterações deverão ser apresentados a arquivamento na Junta Comercial, mediante requerimento dirigido ao seu Presidente, dentro de 30 (trinta) dias contados de sua assinatura, a cuja data retroagirão os efeitos do arquivamento. Protocolados fora desse prazo, os efeitos a que se refere este artigo só se produzirão a partir da data do despacho que deferir o arquivamento.

Base Legal: Arts. 33 e 43 do Decreto nº 1.800/1996 (Checado pela VRi Consulting em 26/05/24).

3) Tratamento fiscal:

3.1) Quanto ao IPI:

Regra geral, o fato gerador do IPI ocorre no desembaraço aduaneiro (1) de produto de procedência estrangeira e; na saída de produto do estabelecimento industrial, ou equiparado a industrial. Porém, existem na própria legislação desse imposto hipóteses que desoneram certas operações e/ou produtos, tais como isenção, não incidência etc.

A saída de bens e produtos de estabelecimento contribuinte do IPI decorrente de mudança de endereço, com encerramento das atividades no local primitivo e reiniciadas no novo, se enquadra em uma das hipóteses de NÃO INCIDÊNCIA, conforme prescreve o artigo 38, caput, IV do RIPI/2010, in verbis:

Exceções

Art. 38. Não constituem fato gerador:

(...)

IV - a saída de produtos por motivo de mudança de endereço do estabelecimento.

A fim de melhor elucidar esse entendimento, reproduzimos, a seguir, a íntegra do Parecer Normativo CST nº 26/1972 que bem define, esclarece e explica essa operação:

Parecer Normativo CST nº 26, de 19/01/1972(DOU de 20/03/1972)

Transferência de todo o estoque de mercadorias, juntamente com o estabelecimento, por motivo de mudança. Não pode ser interpretada literalmente a expressão "saída a qualquer título". Importância dos aspectos econômicos que dão causa à obrigação tributária. No caso a inocorrência de fato econômico, imediato ou mediato, bem como a norma do art. 115 do RIPI, autorizam a admitir-se por ficção a permanência das mercadorias no mesmo estabelecimento. Alterado o entendimento do PN nº 339/71.

Procedimento: comunicação ao órgão local da SRF; emissão de NF sem destaque do imposto; continuação do uso dos mesmos talonários e livros, com termos que consignem a circunstância.

01 - IPI

01.04 - Fato Gerador

01.04.03 - Saída de Estabelecimento Industrial (Mudança de Local)

1. Volta-se a indagar sobre as implicações fiscais, em face da legislação do IPI, no caso de mudança de local de estabelecimento industrial ou equiparado a industrial, com a consequente transferência de todo o estoque das mercadorias existentes para o novo local. Pondera-se, por outro lado, sobre os onerosos encargos que acarretarão ao contribuinte a se aplicar o entendimento constante do Parecer Normativo CST nº 339, de 1971, que considerou ocorrer, na hipótese, o fato gerador do imposto, com base no art. 2º, § 2º, da Lei nº 4.502, de 30/11/1964 (o imposto é devido seja qual for o título jurídico de que decorra a saída).

2. Sem dúvida, a ocorrência do fato gerador obrigará, desde logo, ao lançamento e recolhimento do imposto sobre todo o estoque transferido, implicando prévio e imediato desembolso só recuperável a longo prazo, por via do crédito, com a venda de todo ou de quase todo o estoque transferido. É certo que essa circunstância, por si só, muito embora ponderável, não prevaleceria sobre a lei, se esta não admitisse outro entendimento conforme passaremos a expor.

3. Com efeito, diferentemente dos casos de doação, comodato, locação, ou mesmo de transferência para outro estabelecimento da mesma firma, o caso em exame é sui generis e não envolve a mínima implicação econômica. Na doação, paga o doador o tributo de sua liberalidade, que é espontânea; além do que a não-incidência do imposto ensejaria grande margem para a fraude. Comodato e locação encerram interesse de parte do comodante ou do locador. Nas transferências para filiais, o aproveitamento do crédito é quase imediato. Por isso, em todas essas hipóteses exige-se o imposto e a lei estabelece um valor tributável.

4. Aqui, entretanto, não há transferência de produtos de um para outro estabelecimento da mesma firma: há a transferência do próprio estabelecimento, com todas as mercadorias nele existentes. Da mesma sorte que a lei estabelece casos de saída ficta, poder-se-ia dizer que aqui há uma "permanência ficta" das mercadorias no mesmo estabelecimento. Porque, a se levar ao extremo a "saída a qualquer título", como determinante do fato gerador do imposto, sem atentar para os aspectos econômicos que dão causa à obrigação tributária, a simples remoção temporária de mercadorias para fora do estabelecimento, digamos, para livrá-las de um princípio de incêndio, enchente ou outro caso fortuito, também implicaria exigência do imposto, por mais breve que fosse o período de remoção.

5. De se destacar, por outro lado, a norma do art. 115 do vigente regulamento desse imposto, onde se declara que "nos casos de transferência de firma ou de local, feitas as necessárias anotações, os livros do estabelecimento continuarão em uso, salvo motivo especial que aconselhe o seu encerramento e a exigência de livros novos, a critério da Inspetoria Fiscal da jurisdição em que estiver localizado o estabelecimento". Muito embora se trate de norma reguladora de obrigação acessória, por ela se vislumbra a inocorrência, no caso de obrigação principal, posto que se assim fosse, outra seria a disciplina.

6. Entendemos, assim, que deve ser revisto o entendimento expresso no antes mencionado Parecer Normativo nº 339, de 1971, para se declarar que a transferência de mercadorias, juntamente com o estabelecimento, por motivo de mudança de local, encerradas as atividades no local primitivo e reiniciadas no novo, não é fato gerador do imposto.

7. Em tais casos, deve o estabelecimento comunicar previamente o fato ao órgão local da Secretaria da Receita Federal do seu antigo e do novo domicílio, juntamente com a prova do pedido de alteração correspondente do seu CGC e outras que forem exigidas para confirmar a mudança. A transferência será feita mediante emissão de nota fiscal sem destaque do imposto (tantas notas quantas forem as remessas), consignando-se detalhadamente a circunstância.

8. Lavratura de termo na coluna de "observações" de todos os livros fiscais no dia da 1ª remessa de mercadorias, os quais continuarão a ser usados no novo local; adoção dos mesmos talonários de notas fiscais, fazendo-se constar o novo endereço por meio de carimbo, com consignação da mudança no verso da última nota emitida no primitivo endereço. Outras medidas de cautela poderão ser exigidas pelo órgão local da SRF (de origem ou de destino), no que diz respeito aos documentos e livros fiscais.

Nota VRi Consulting:

(1) Também será considerado ocorrido o desembaraço aduaneiro quando a mercadoria constar como tendo sido importada e cujo extravio ou avaria venham a ser apurados pela autoridade fiscal, inclusive na hipótese de mercadoria sob regime suspensivo de tributação.

Base Legal: Arts. 35 e 38, caput, IV do RIPI/2010 e; Parecer Normativo CST nº 26/1972 (Checado pela VRi Consulting em 26/05/24).

CONTINUA DEPOIS DA PUBLICIDADE

3.2) Quanto ao ICMS:

Antes de tudo, convêm informar aos nossos leitores que a legislação paulista se silencia a respeito da incidência ou não do ICMS nas saídas de bens integrantes do Ativo Permanente (ou Ativo Imobilizado), de materiais de uso e/ou consumo e de mercadorias do estoque com destino ao novo endereço do contribuinte, local este, em que se dará a continuidade de suas atividades comerciais e/ou industriais.

Ao analisarmos as regras gerais relativas ao fato gerador do ICMS temos que a circulação física de mercadorias, ou seja, a saída de mercadoria de estabelecimento contribuinte, a qualquer título, constitui fato gerador do imposto. Por outro lado, temos que analisar que na mudança de endereço não está ocorrendo a circulação jurídica dessas mercadorias, pois o que está se mudando é o endereço do contribuinte e não a titularidade das mercadorias.

Portanto, podemos concluir que somente a circulação física das mercadorias não é argumento suficiente para a tributação das mesmas quando da simples mudança de endereço. Pois, se assim fosse, qualquer operação seria tributada pelo ICMS, tais como na remessa de embalagem, na remessa para conserto, entre outras operações que não geram a transferência de propriedade.

Assim, não há sentido em tributar as saídas de bens integrantes do Ativo Permanente, de materiais de uso e/ou consumo e das mercadorias integrantes do estoque do contribuinte quando em decorrência da mudança de endereço.

Neste mesmo sentido, a Consultoria Tributária da Secretaria da Fazenda do Estado de São Paulo (Sefaz/SP) se posicionou, através de diversas Respostas à Consulta, pela não-incidência do ICMS nas saídas de mercadorias para outro endereço em mudança, desde que dentro do território paulista.

A justificativa para tributação quando da mudança de endereço para outro Estado é que o ICMS devido sobre as saídas subsequentes caberá a esse outro Estado, além disso, para que uma operação interestadual não seja alcançada pela tributação do imposto há que existir ato legal celebrado no âmbito do Conselho Nacional de Política Fazendária (Confaz), desonerando a operação.

Para melhor entendimento do assunto ora tratado, estamos reproduzindo abaixo a íntegra da Resposta à Consulta nº 10.376/1976, a qual embora tenha sido editada na vigência do antigo Regulamento do ICM (Decreto nº 5.174/1974), seu entendimento continua aplicável:

Resposta à Consulta nº 10.376, de 17.12.1976 - DOE SP 17.12.1976

Mudança - Inscrição de indústria em construção em outro município - Procedimento.

1 - A Consulente está construindo novas instalações industriais em outro município, para onde irá transferir seu estabelecimento localizado nesta Capital. Alega que ainda "não é oportuna a inscrição naquele município por se encontrar a obra em fase de montagem e instalação" (sic). Deseja saber se pode fazer a remessa de máquinas, usadas ou novas, para serem fixadas em base de concreto, antes de proceder à nova inscrição estadual.

2 - Cuidando-se de simples mudança de local, dentro do Estado, a operação não é sujeita à tributação, conforme reiteradamente tem sustentado este órgão consultivo. Na verdade, nestes casos não ocorre uma saída efetiva de mercadorias e, sim, transferência de todo o estabelecimento. O que se desloca, integralmente, na sua inteireza, é o próprio estabelecimento.

3 - Entretanto, como se sabe, essa deslocação de mercadorias e de bens do Ativo Fixo, como sói acontecer, não se opera de uma só vez, demandando certo tempo. Nestes casos, deve o contribuinte dirigir-se à unidade fiscal a que está subordinado o estabelecimento e proceder de acordo com as determinações indicadas, quer quanto à emissão de notas fiscais, sem destaque do imposto e que devem acompanhar instalações e mercadorias e seus respectivos registros, quer quanto a livros e documentos fiscais que continuarão a ser usados no novo local, a critério do Posto Fiscal.

4 - Esta mudança, porém, para outro município deste Estado, está condicionada à providência inicial de inscrição da empresa na repartição fiscal estadual do município da nova localização do estabelecimento, atendendo, assim, ao disposto no caput do art. 14 do RICM (2), que determina, às pessoas ali indicadas, a obrigatoriedade de se inscreverem "no Cadastro de Contribuintes do ICM, antes de iniciarem atividades".

5 - Ora, como o novo estabelecimento vai receber equipamentos usados ou novos, aliás, conforme destaca a consulta, vale dizer, bens do Ativo Fixo ou mesmo outras mercadorias, infere-se que, com essas operações de remessa, já está iniciando suas atividades.

6 - Logo, responde-se, deve a consulente, antes de promover remessas de máquinas, equipamentos e outras mercadorias, providenciar, junto à unidade fiscal a que está vinculada, a inscrição da nova fábrica, em fase de montagem e instalação, passando a cumprir as demais obrigações fiscais previstas no mesmo Regulamento do ICM.

7 - Ao encerrar suas atividades nesta Capital, deverá ser esclarecido que se trata de "cancelamento de inscrição, em virtude de mudança do estabelecimento para outro município deste Estado".

8 - A propósito, alerta-se a Consulente que, se não for feita esta comunicação, as operações que efetuar se caracterizam como de transferência entre estabelecimentos, neste caso, sujeitas ao recolhimento do ICM.

Manoel dos Reis, Consultor Tributário. De acordo.

Cássio Lopes da Silva Filho, Consultor Tributário-Chefe substituto

Também estamos reproduzimos abaixo a íntegra da Resposta à Consulta nº 2.422/2013, que muito bem esclarece o assunto:

RESPOSTA À CONSULTA TRIBUTÁRIA 2422/2013, de 13 de janeiro de 2014.

ICMS - Mudança de endereço de estabelecimento no mesmo município - Obrigações Acessórias.

I. A saída de mercadorias e bens, por motivo de mudança de endereço do estabelecimento, não está no campo de incidência do ICMS por não ser operação relativa à circulação de mercadorias.

II. Deve-se emitir a NF-e com indicação dos dados das mercadorias, dos bens do ativo imobilizado e dos materiais de uso e consumo nos campos destinados ao detalhamento de "Produtos e Serviços", que possui capacidade para 990 itens e também o DANFE em tantas folhas quantas forem necessárias para abarcar todas as especificações desejadas.

III. A comunicação de mudança de endereço deverá ser feita à Secretaria da Fazenda até o último dia útil do mês subsequente ao da ocorrência (art. 25 do RICMS/2000).

1. A Consulente expõe o seguinte:

"Desempenhamos a atividade de comércio por atacado de peças e acessórios novos para veículos automotores.

Iremos efetuar mudança de endereço dentro do município de São Paulo, faremos a mudança somente de Bairro, saindo do bairro da Mooca e indo para o bairro da Barra Funda, qual CFOP deverá ser utilizado uma vez que não existe na tabela código específico para esta situação. Como a mudança se dará dentro do mesmo município só havendo alteração de bairro, haverá incidência de ICMS?

Os bens do ativo imobilizado bem como dos materiais de uso e consumo deverão ser acompanhados de documento fiscal na sua transferência? Haverá incidência de ICMS na emissão destas notas?

Há obrigatoriedade da escrituração dessas notas fiscais no livro de registro de entradas, sendo que elas já estão escrituradas no livro de registro de saídas?

Deverá ser solicitada autorização ao fisco para esta mudança de endereço dentro do mesmo município?"

2. Sobre a dúvida exposta pela Consulente, informamos que este órgão entende que a saída de mercadorias e bens, por motivo de mudança de endereço do estabelecimento, não está no campo de incidência do ICMS por não ser operação relativa à circulação de mercadorias.

3. Em relação à documentação da ocorrência, lembramos que o artigo 40 da Portaria CAT nº 162/2008 determina que se aplica à Nota Fiscal Eletrônica (NF-e) e ao DANFE, subsidiariamente, a disciplina relativa à Nota Fiscal, modelo 1 ou 1-A.

4. Uma vez que a Consulente está sujeita à emissão da NF-e, deverá indicar os dados das mercadorias, dos bens do ativo imobilizado e dos materiais de uso e consumo nos campos destinados ao detalhamento de "Produtos e Serviços", que possui capacidade para 990 itens e emitir o DANFE em tantas folhas quantas forem necessárias para abarcar todas as especificações desejadas.

5. Além disso, a NF-e deverá ser emitida sem destaque do ICMS e nela serão mencionados como natureza da operação a expressão "Mudança de Endereço", com o CFOP 5.949, e, no campo do destinatário, os dados da própria empresa remetente. No campo "Informações Complementares" mencionar o novo endereço.

6. Referido documento fiscal será escriturado no livro Registro de Saídas apenas com adoção das colunas "Documento Fiscal" e "Observações" com a seguinte indicação: "Emitida para fins de mudança de endereço".

7. Informamos, ainda, que a comunicação de mudança de endereço deverá ser feita à Secretaria da Fazenda, conforme determina do artigo 25 do RICMS/2000, até o último dia útil do mês subsequente ao da ocorrência. A partir da data efetiva da mudança, nas Notas Fiscais emitidas pelos seus fornecedores ou pela Consulente deverá constar o novo endereço do estabelecimento.

8. Por último, recomendamos a leitura da Portaria CAT 92/1998 e alterações, em especial do seu anexo III, artigos 11 a 13, para fins de entendimento dos procedimentos de alteração cadastral no sistema de serviços do Posto Fiscal Eletrônico - PFE (Grifo nossos).

Nota VRi Consulting:

(2) O artigo 14 do RICM/1974-SP, corresponde ao atual artigo 19 do RICMS/2000-SP, aprovado pelo Decreto nº 45.490/2000.

Base Legal: Art. 19 do RICMS/2000-SP; Resposta à Consulta nº 10.376/1976 e; Resposta à Consulta nº 2.422/2013 (Checado pela VRi Consulting em 26/05/24).

CONTINUA DEPOIS DA PUBLICIDADE

3.2.1) Mercadoria de estoque e material de uso e/ou consumo:

Com base no item 2 da Resposta à Consulta nº 2.422/2013, concluímos que o ICMS não incide na saída de mercadorias (de estoque) e materiais de uso e/ou consumo por motivo de mudança de endereço do estabelecimento, quando realizado dentro do Estado de São Paulo (operação interna).

Já no que se refere às operações interestaduais, concluímos que o ICMS incidirá normalmente nas saídas dessas mercadorias, haja vista que a não incidência é aplicável apenas nas operações internas. Porém, quanto ao material de uso e/ou consumo, considerando que a saída será normalmente tributada, entendemos que o estabelecimento poderá creditar-se do ICMS relativo à sua entrada, na proporção das saídas tributadas.

Base Legal: Arts. 2º, caput, I e 66, caput, V, § 3º do RICMS/2000-SP e; Item 2 da Resposta à Consulta nº 2.422/2013 (Checado pela VRi Consulting em 26/05/24).

3.2.2) Ativo Permanente:

No que se refere às saídas de bens pertencentes ao Ativo Permanente do contribuinte, a legislação paulista prevê expressamente a não incidência do ICMS, nos termos do artigo 7º, caput, XIV do RICMS/2000-SP.

Registra-se que no caso do Ativo Permanente, a não incidência do ICMS é aplicável tanto nas operações internas como nas interestaduais.

Base Legal: Art. 7º, caput, XIV do RICMS/2000-SP (Checado pela VRi Consulting em 26/05/24).

4) Procedimento Fiscal:

Primeiramente a que se dizer que toda e qualquer alteração nos dados cadastrais do contribuinte do ICMS, no Estado de São Paulo, deve ser comunicada ao Fisco para que se mantenha seu cadastro atualizado. Esta é uma das obrigações acessórias dos contribuintes paulistas. Essa mesma regra vale para os contribuintes do IPI, que devem manter seu cadastro na Secretaria Especial da Receita Federal do Brasil (RFB) atualizadíssimo.

Atualmente, com a integração dos Estados no Cadastro Sincronizado Nacional, os atos cadastrais devem ser solicitados eletronicamente mediante o uso do aplicativo denominado "Coleta Online - Programa Gerador de Documentos - PGD do CNPJ (CNPJ versão Web)" disponível para download na página da RFB no endereço www.receita.fazenda.gov.br. Importante dizer que o Estado de São Paulo é um dos Estados conveniados deste sistema.

Assim, trataremos nos próximos subcapítulos os procedimentos fiscais aplicáveis às situações de mudança de endereço no mesmo Município ou em Município diverso.

Base Legal: Art. 1º, § 2º do Anexo III da Portaria CAT nº 92/1998 (Checado pela VRi Consulting em 26/05/24).

4.1) Mudança para o mesmo Município:

A mudança de endereço do estabelecimento deve ser comunicada ao Posto Fiscal da Sefaz/SP a que o contribuinte estiver vinculado até o último dia útil do mês subsequente ao da sua ocorrência, sendo este prazo diverso daquele relativo à adaptação dos Livros ou documentos fiscais, o qual trataremos em capítulo específico no decorrer deste Roteiro de Procedimentos (Ver capítulo 5 abaixo).

Referida comunicação deverá ocorrer para qualquer mudança, seja de bairro, prédio, via ou logradouro, para outro andar do mesmo prédio, para sala do mesmo andar etc. A comunicação deverá ser feita, ainda, nos casos em que a via ou logradouro público mude de denominação oficial, bem como nas alterações oficiais do número do prédio ou do local de situação do estabelecimento.

Conforme dito anteriormente, a alteração cadastral relativa à mudança de endereço do estabelecimento deverá ser realizada eletronicamente mediante o uso do aplicativo denominado "Coleta Online - PGD do CNPJ (CNPJ versão Web)" disponível na página da RFB no endereço www.receita.fazenda.gov.br.

Notas VRi Consulting:

(3) Na mudança de endereço ocorrida dentro do mesmo Município o contribuinte paulista continuará com o mesmo número de Inscrição Estadual (IE). Isso se deve ao fato de o contribuinte permanecer vinculado ao mesmo Posto Fiscal ("jurisdição").

(4) No que se refere ao IPI, lembramos que os procedimentos relativos ao Cadastro Nacional da Pessoa Jurídica (CNPJ) deverão observar as instruções presentes na Instrução Normativa RFB nº 2.119/2022 e alterações posteriores.

Base Legal: Art. 25, caput, I do RICMS/2000-SP; Arts. 1º, § 2º, 12, caput, II, "m" e III, "a" do Anexo III da Portaria CAT nº 92/1998 e; Instrução Normativa RFB nº 2.119/2022 (Checado pela VRi Consulting em 26/05/24).

CONTINUA DEPOIS DA PUBLICIDADE

4.1.1) Preenchimento do formulário eletrônico:

Para preencher os formulários do aplicativo "Coleta Online - Programa Gerador de Documentos - PGD do CNPJ (CNPJ versão Web)", no que diz respeito a Inscrição no Estadual (IE) no Estado de São Paulo, o interessado deverá estar de posse dos seguintes documentos, conforme o procedimento a ser solicitado:

- em relação aos sócios ou ao titular:

- comprovante de inscrição no Cadastro de Pessoas Físicas (CPF) ou no Cadastro Nacional de Pessoas Jurídicas (CNPJ), conforme o caso;

- comprovante de endereço;

- em relação ao estabelecimento:

- comprovante de inscrição no CNPJ, com indicação da CNAE-Fiscal;

- documentos submetidos ao Registro Público de Empresas Mercantis, quando exigidos pela legislação federal;

- licença de instalação ou parecer de dispensa de licença de instalação, fornecido pela Companhia de Tecnologia de Saneamento Ambiental (CETESB), se exigido para a atividade;

- comprovante de endereço;

- em relação ao representante legal:

- instrumento público ou particular que o habilite como mandatário;

- documento de identidade;

- comprovante de inscrição no CPF;

- em relação ao contabilista responsável pela escrita fiscal:

- registro no CRC/SP;

- comprovante de inscrição no CPF.

Base Legal: Art. 13 do Anexo III da Portaria CAT nº 92/1998 (Checado pela VRi Consulting em 26/05/24).

4.1.2) Aquisição de bens e materiais de uso e consumo entregues diretamente no local do futuro endereço, ainda em obras:

Através da Resposta à Consulta nº 22.262/2020 a Sefaz/SP se debruçou sobre o tema "aquisição de bens e materiais de uso e consumo entregues diretamente no local do futuro endereço, ainda em obras". Segundo essa Resposta à Consulta:

- por analogia, é possível aplicar a regra do artigo 125, § 4º do RICMS/2000-SP para possibilitar que bens e materiais de uso e consumo adquiridos por contribuinte do ICMS sejam entregues diretamente no local para o qual seu estabelecimento irá se mudar;

- a Nota Fiscal emitida pelo fornecedor terá por destinatário o estabelecimento do contribuinte, com seu endereço atual, e nela será indicado que a entrega será feita diretamente no local do futuro endereço.

Base Legal: Resposta à Consulta nº 22.262/2020 (Checado pela VRi Consulting em 26/05/24).

4.2) Mudança para outro Município:

Nas hipóteses em que a mudança de endereço do contribuinte paulista ocorra para Município diverso, o contribuinte deverá providenciar, antes de qualquer outro procedimento, nova Inscrição Estadual (IE) no Posto Fiscal da jurisdição em que estará localizado o estabelecimento. Lembrando que a comunicação também se dará via aplicativo "Coleta Online - PGD do CNPJ (CNPJ versão Web)" e deverá ocorrer até o último dia útil do mês seguintes ao da ocorrência.

Será cancelada a Inscrição Estadual (IE) do estabelecimento de origem, sem necessidade de qualquer procedimento por parte do contribuinte. Ou seja, com a abertura de nova IE, pela mudança de Município, será automaticamente cancelada a inscrição anterior gerado uma nova inscrição.

Nota VRi Consulting:

(5) No que se refere ao IPI, lembramos que os procedimentos relativos ao Cadastro Nacional da Pessoa Jurídica (CNPJ) deverão observar as instruções presentes na Instrução Normativa RFB nº 2.119/2022.

Base Legal: Art. 25 do RICMS/2000-SP; Art. 12, § 1º do Anexo III da Portaria CAT nº 92/1998 e; Instrução Normativa RFB nº 2.119/2022 (Checado pela VRi Consulting em 26/05/24).

CONTINUA DEPOIS DA PUBLICIDADE

5) Utilização dos documentos fiscais com o novo endereço:

Nos casos de alteração cadastral devido à mudança de endereço, o contribuinte do ICMS e/ou IPI poderá continuar utilizando os mesmos Livros e documentos fiscais na nova localização, desde que proceda à sua correta adaptação quanto ao novo endereço. No que se refere às adaptações dos talonários de Notas Fiscais, recomendamos que o contribuinte tome as seguintes providências:

- registre a mudança de endereço, mediante oposição de carimbo, no verso da última Nota Fiscal emitida; e

- carimbe as Notas Fiscais em branco (as que vêm após a mencionada na letra "a" acima) de forma que conste o novo endereço e demais alterações, se houver.

Feito às adaptações necessárias, o contribuinte deverá:

- lavrar termo circunstanciado no Livro Registro de Utilização de Documentos Fiscais e Termos de Ocorrências (LRUDFTO), Modelo 6;

- indicar, por qualquer meio indelével, carimbo por exemplo, os dados relativos ao novo endereço. No que se refere aos documentos fiscais, caso o contribuinte, em vez de proceder à sua adaptação, optar por confeccionar novos impressos, deverá inutilizar os impressos de documentos fiscais em uso e seguir sua numeração sequencial.

Nota VRi Consulting:

(6) A adaptação dos Livros e documentos fiscais, nos casos de alteração cadastral, somente poderá ser feito uma única vez.

Base Legal: Art. 1º, caput, II, "b" da Portaria CAT nº 17/2006 e; Item 8 do Parecer Normativo CST nº 26/1972 (Checado pela VRi Consulting em 26/05/24).

6) Emissão e escrituração da Nota Fiscal:

Para acobertar o transporte dos bens integrantes do Ativo Permanente, dos materiais de uso e/ou consumo e das mercadorias do estoque, o contribuinte deverá emitir Nota Fiscal (tantas quanto forem necessárias), Modelos 1, 1-A ou 55 (NF-e), que além das informações normalmente exigidas pela legislação, deverá conter:

- Código Fiscal de Operações e Prestações (CFOP): 5.949 (6.949, no caso de operação interestadual);

- Natureza da Operação: "Mudança de endereço";

- Destinatário: os dados da própria empresa remetente;

- No quadro "Dados adicionais", do campo "Informações Complementares", mencionar o novo endereço, bem como, as expressões:

- Não incidência do ICMS, conforme Resposta à Consulta nº 10.376/1976; e

- Não incidência do IPI, conforme artigo 38, caput, IV do RIPI/2010, se for o caso (se estabelecimento industrial ou equiparado a industrial).

Importante que se diga que o contribuinte poderá emitir tantas Notas Fiscais quantas forem necessárias para acobertar a quantidade exata de mercadorias ou bens que serão transferidos na mudança de endereço.

Nota VRi Consulting:

(7) Não existe na legislação, tanto do ICMS como do IPI, previsão legal para a utilização de relação de bens e mercadorias anexa a uma única Nota Fiscal para englobar a totalidade dos bens e das mercadorias saídos para o novo endereço. Caso o contribuinte se utilize desse procedimento, ficará sujeito às penalidades previstas no artigo 527 do RICMS/2000-SP.

Base Legal: Art. 527 do RICMS/2000-SP; Art. 38, caput, IV do RIPI/2010 e; Itens 4 e 5 da Resposta à Consulta nº 2.422/2013 (Checado pela VRi Consulting em 26/05/24).

CONTINUA DEPOIS DA PUBLICIDADE

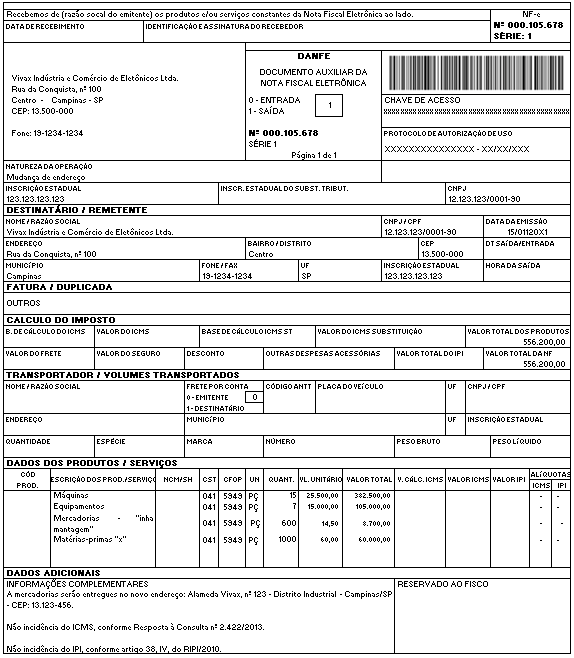

6.1) Modelo de Nota Fiscal:

Apresentamos abaixo Modelo de Nota Fiscal de mudança de endereço:

Figura 1: Nota Fiscal de mudança de endereço.

Figura 1: Nota Fiscal de mudança de endereço.

Nota VRi Consulting:

(8) Registra-se que no "XML" da NF-e da operação ora analisada, deverá ser preenchida a informação de que o local da entrega é diferente do destinatário, utilizando-se para tanto, o grupo "G - Identificação do Local de Entrega" do layout da NF-e.

Base Legal: Item 6 da Resposta à Consulta nº 2.422/2013 (Checado pela VRi Consulting em 26/05/24).

7) Escrituração da Nota Fiscal:

As Notas Fiscais emitidas para fins de mudança de endereço deverão ser escrituradas no Livro Registro de Saídas (LRS) do estabelecimento emitente, com utilização apenas das colunas "Documentos Fiscais" e "Observações", indicando-se nesta a expressão "Emitida para fins de mudança de endereço".

Base Legal: Item 6 da Resposta à Consulta nº 2.422/2013 (Checado pela VRi Consulting em 26/05/24).

7.1) Escrituração da NF-e no Sped-Fiscal::

A Nota Fiscal Eletrônica (NF-e) emitida para fins de mudança de endereço deverá ser lançada no Sped-Fiscal do estabelecimento emitente. O lançamento deverá ser feito mediante o preenchimento dos vários Registros do Bloco C, constantes do Guia Prático da EFD-ICMS/IPI, principalmente:

- o Registro C100 da EFD-ICMS/IPI;

- o Registro C195 da EFD-ICMS/IPI;

- o Registro C190 da EFD-ICMS/IPI; e

- o Registro C195 da EFD-ICMS/IPI.

A NF-e exemplificada no subcapítulo 6.1 acima, emitida pela Vivax, deverá ser escriturado nos referidos Registros da forma tratada nos próximos subcapítulos.

Base Legal: Guia Prático da EFD-ICMS/IPI (Checado pela VRi Consulting em 26/05/24).

7.1.1) Registro C100:

O Registro C100 destina-se ao lançamento dos totais de valores apresentados na Nota Fiscal. No caso da NF-e emitida para fins de mudança de endereço, a mesma deverá ser registrada da seguinte forma:

| Registro C100 |

|---|

| Nº | Campo | Valor |

|---|

| 01 | REG | C100 |

| 02 | IND_OPER | 1 |

| 03 | IND_EMIT | 0 |

| 04 | COD_PART | Código interno do declarante |

| 05 | COD_MOD | 55 |

| 06 | COD_SIT | 00 |

| 07 | SER | 1 |

| 08 | NUM_DOC | 000105678 |

| 09 | CHV_NFE | XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX |

| 10 | DT_DOC | 151120X1 |

| 11 | DT_E_S | 151120X1 |

| 12 | VL_DOC | 556200,00 |

| 13 | IND_PGTO | 2 |

| 14 | VL_DESC | |

| 15 | VL_ABAT_NT | |

| 16 | VL_MERC | 556200,00 |

| 17 | IND_FRT | 0 |

| 18 | VL_FRT | |

| 19 | VL_SEG | |

| 20 | VL_OUT_DA | |

| 21 | VL_BC_ICMS | |

| 22 | VL_ICMS | |

| 23 | VL_BC_ICMS_ST | |

| 24 | VL_ICMS_ST | |

| 25 | VL_IPI | |

| 26 | VL_PIS | |

| 27 | VL_COFINS | |

| 28 | VL_PIS_ST | |

| 29 | VL_COFINS_ST | |

Base Legal: Registro C100 da EFD-ICMS/IPI (Checado pela VRi Consulting em 26/05/24).

CONTINUA DEPOIS DA PUBLICIDADE

7.1.2) Registro C110:

O Registro C110 tem por objetivo identificar os dados contidos no campo Informações Complementares da Nota Fiscal, que sejam de interesse do Fisco, conforme dispõe a legislação. No caso da NF-e emitida para fins de mudança de endereço, a mesma deverá ser registrada da seguinte forma:

| Registro C110 |

|---|

| Nº | Campo | Valor |

|---|

| 01 | REG | C110 |

| 02 | COD_INF | Código interno do declarante |

| 03 | TXT_COMPL | A mercadorias serão entregues no novo endereço: Alameda Vivax, nº 123 - Distrito Industrial - Campinas/SP - CEP: 13.123-456. |

Base Legal: Registro C110 da EFD-ICMS/IPI (Checado pela VRi Consulting em 26/05/24).

7.1.3) Registro C190:

O Registro C190 tem por objetivo representar a escrituração dos documentos fiscais totalizados por Código da Situação Tributária (CST), Código Fiscal de Operação e Prestação (CFOP) e Alíquota de ICMS. No caso da NF-e emitida para fins de mudança de endereço, a mesma deverá ser registrada da seguinte forma:

| Registro C190 |

|---|

| Nº | Campo | Valor |

|---|

| 01 | REG | C190 |

| 02 | CST_ICMS | 041 |

| 03 | CFOP | 5949 |

| 04 | ALIQ_ICMS | |

| 05 | VL_OPR | 556200,00 |

| 06 | VL_BC_ICMS | 0,00 |

| 07 | VL_ICMS | 0,00 |

| 08 | VL_BC_ICMS_ST | 0,00 |

| 09 | VL_ICMS_ST | 0,00 |

| 10 | VL_RED_BC | 0,00 |

| 11 | VL_IPI | 0,00 |

| 12 | COD_OBS | Código interno do declarante |

Base Legal: Registro C190 da EFD-ICMS/IPI (Checado pela VRi Consulting em 26/05/24).

7.1.4) Registro C195:

O Registro C195 deve ser informado quando, em decorrência da legislação Estadual, houver ajustes nos documentos fiscais, informações sobre diferencial de alíquota, antecipação de imposto e outras situações. Estas informações equivalem às observações que são lançadas na coluna "Observações" dos Livros Fiscais previstos no Convênio SN/1970 (artigo 63, I a IV).

No caso da NF-e emitida para fins de mudança de endereço, a mesma deverá ser registrada da seguinte forma:

| Registro C195 |

|---|

| Nº | Campo | Valor |

|---|

| 01 | REG | C195 |

| 02 | COD_OBS | Código interno do declarante |

| 03 | TXT_COMPL | Emitida para fins de mudança de endereço. |

Base Legal: Registro C195 da EFD-ICMS/IPI (Checado pela VRi Consulting em 26/05/24).

8) Penalidades:

A falta de comunicação de mudança de estabelecimento para outro endereço sujeita ao contribuinte infrator a multa equivalente a 3% (três por cento) do valor das mercadorias remetidas do antigo para o novo endereço, nunca inferior ao valor correspondente a 70 (setenta) Unidade Fiscal do Estado de São Paulo (UFESP). Inexistindo remessa de mercadoria ou em se tratando de estabelecimento prestador de serviço a multa será equivalente ao valor de 70 (setenta) UFESPs.

Base Legal: Art. 527, caput, VI, "d" do RICMS/2000-SP (Checado pela VRi Consulting em 26/05/24).